今回紹介する「株式会社スマートバンク」(以下、スマートバンク)は、誰もが簡単に「お金を使う」「貯める」「増やす」ことができる未来の実現を目指して活動する注目のスタートアップです。

同社はチャージ式のプリペイドカードと家計簿アプリがセットになった、新しい支出管理サービス「B/43」を開発・提供しています。日常の支払いを専用の「B/43」カードで行うだけで、支出が自動で家計簿に記録されるため、簡単にお金の流れを管理できる点が特長です。

スマートバンクの革新的な支出管理サービスは非常に高い人気を集めており、2024年11月にはシリーズBラウンドの1stクローズにて約40億円の資金調達に成功しました。

本記事では、スマートバンクの事業内容や資金調達の背景など、注目される理由について詳しくご紹介します。

事業内容:新しい支出管理サービス「B/43」を開発・提供

スマートバンクは、新しい支出管理サービス「B/43」を提供しています。このサービスは、「プリペイドカード」と「家計簿アプリ」がセットになっており、簡単に家計管理ができるよう工夫されています。

「B/43」の利用方法は、毎月の予算をプリペイドカードにチャージし、そこから支払いをするだけです。支出の明細がアプリにリアルタイムで表示されるため、手間をかけずに支出状況を把握できます。

さらに、クレジットカードや銀行口座との連携機能や、AIによるレシート読み取り機能が追加されており、プリペイドカード以外の支出も「B/43」のアプリだけで一元管理できるようになりました。

また、「B/43 ペアカード」は夫婦や同棲カップル向けに、1つの口座で2つのカードを利用できる仕組みを提供しています。これにより、面倒な割り勘や現金のやり取りを避けながら、ふたりで協力して支出を管理することができます。他にも、親子向けの「B/43 ジュニアカード」も提供されており、キャッシュレスでお小遣いを渡すことができ、親子で一緒にお金の管理を行うことが可能です。

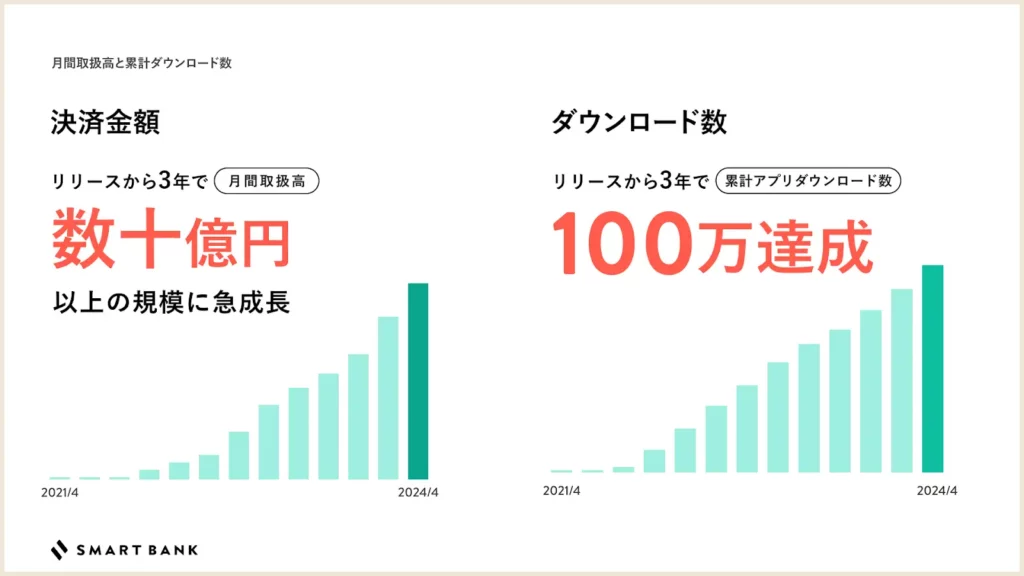

この「B/43」は2021年4月のリリースからわずか3年で100万件以上のダウンロード数を記録し、月間の取扱高は数十億円にまで拡大しています。

「B/43」の特徴①:家庭全体の支出をまとめて見える化

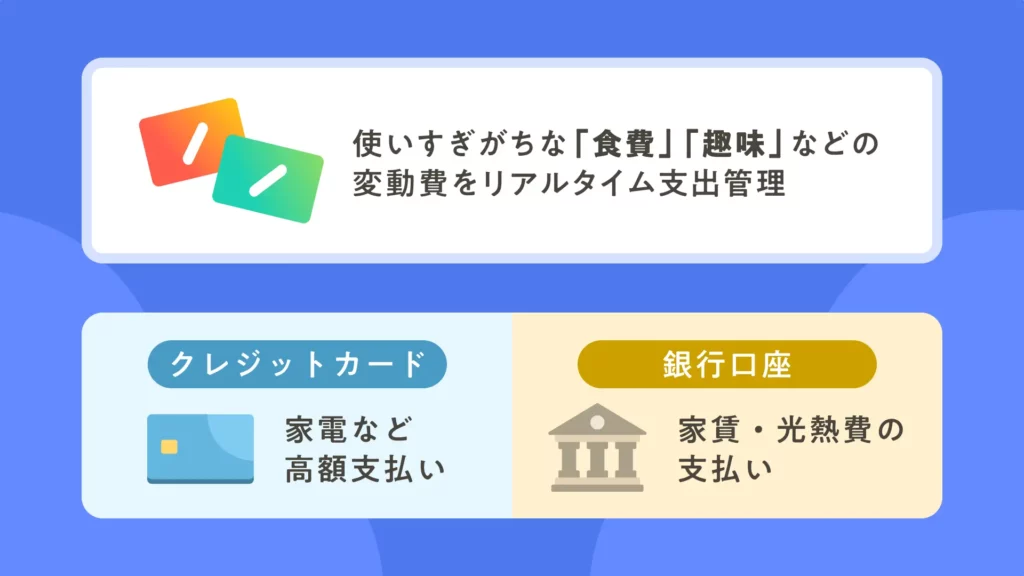

クレジットカードや銀行口座を連携することで、「B/43 カード」以外の支出も「B/43」アプリ上で一元管理できるようになります。

たとえば、クレジットカードを使った家電などの高額支払いや、銀行口座引き落としの家賃・光熱費なども、「B/43」アプリでまとめて管理可能です。

「B/43」の特徴②:クレジットカードなどの支出を前月と比較して使いすぎを検知

「B/43 カード」やクレジットカード、銀行口座の支出をまとめて、家庭全体の支出ペースを1つのグラフで確認できます。前月の支出と比較して「使いすぎかどうか」を一目で把握できるうえ、前月と比べて支出ペースが早い場合は通知で知らせてくれます。

また、クレジットカードや銀行口座の支出ペース、支払い履歴も個別に確認可能です。

「**B/43」の特徴③:**パートナーと連携先支出状況の共有が可能

「B/43 ペアカード」を利用すると、連携先の支出状況がパートナーにも見えるようになります。家賃や光熱費など、「B/43 ペアカード」以外の2人の支出も一元管理できるため、パートナーとの計画的な貯蓄や節約がより簡単になります。

資金調達:シリーズBラウンドの1stクローズにて約40億円を調達

2024年11月12日、スマートバンクは総額40.8億円の資金調達を完了し、シリーズBラウンドの1stクローズを発表しました。今回の資金調達の内訳としては、2024年11月に実施した第三者割当増資により29.3億円、2024年4月にデットファイナンスにより11.5億円を調達しています。

これにより、スマートバンクの創業以来の累計調達額は70.8億円に達しました。

調達した資金は、生成AIを活用した家計改善サービスの開発をさらに推進するために使われる予定です。具体的には、サービス開発のための人材獲得や、利用者増加を目指したマーケティング活動に充当されるとしています。

<資金調達の概要>

- 第三者割当増資

- 時期:2024年11月

- 調達金額:29.3億円

- 引受先(敬称略)

- SMBC-GBグロース1号投資事業有限責任組合(リード投資家)

- 富国-GB投資事業有限責任組合

- 明治安田未来共創投資事業有限責任組合

- MSIVC2023V投資事業有限責任組合

- ゆうちょ Spiral Regional Innovation 1号投資事業有限責任組合(新規投資家)

- DBJキャピタル投資事業有限責任組合

- 株式会社セブン銀行(新規投資家)

- ALL STAR SAAS FUND Pte. Ltd.

- GMO GFF投資事業有限責任組合

- みずほ成長支援第5号投資事業有限責任組合

- デットファイナンス

- 時期:2024年4月

- 融資金額:11.5億円

- 借入先

- 商工組合中央金庫、三菱UFJ銀行、JA三井リース、紀陽銀行、北國銀行

- 資金用途:採用・組織体制の強化

今後の事業戦略:生成AIを活用して家計改善にコミットするサービスへ進化

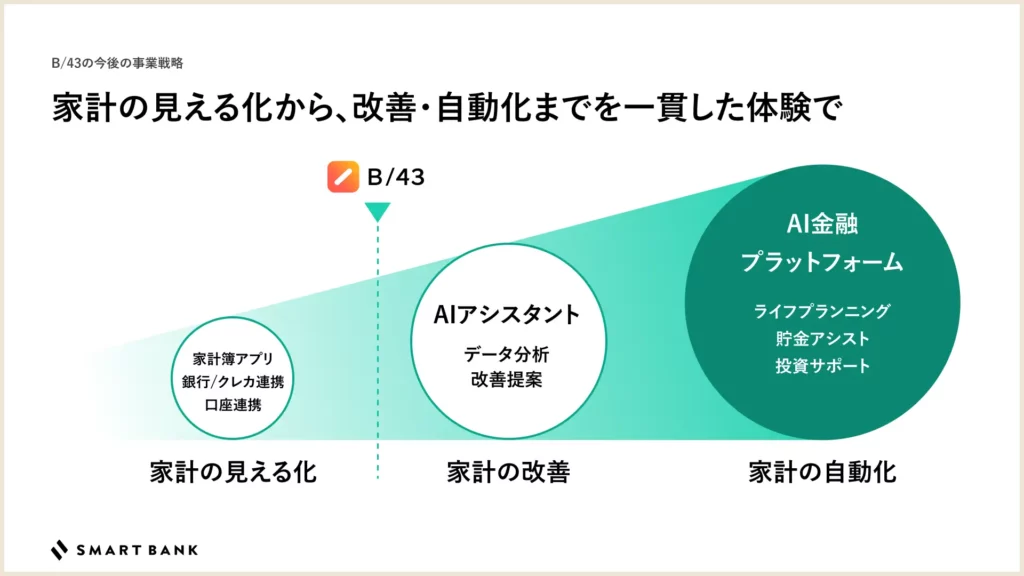

スマートバンクは、「生成AI」と「家計改善」を軸とした新たな事業戦略を打ち出しました。具体的には、現行の家計管理サービスからさらに進化し、生成AIがユーザーにとって専属のアドバイザーとなり、家計改善や管理の自動化を支援するサービスへの発展を目指していくとしています。

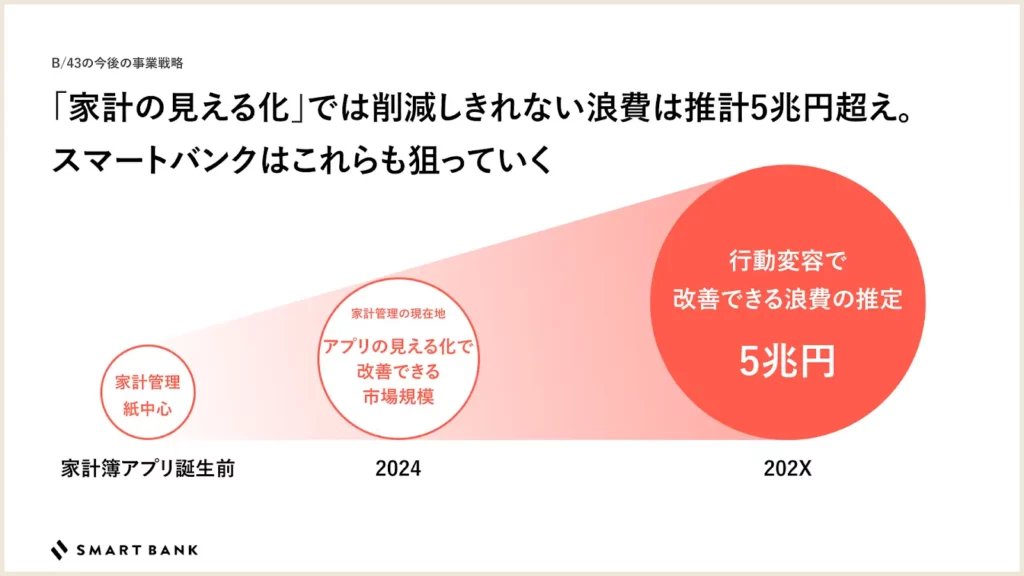

このような戦略を掲げた背景には、日本全体で年間5.7兆円が無駄遣いされているという事実があります。さらに、現行の家計管理アプリでは「家計の見える化」を実現しているものの、肝心の家計改善には十分に結びついていないという問題もありました。

そこで、スマートバンクは日本全体で約5兆7927億円にのぼる無駄遣いを削減し、「資産運用」「旅行」「自己投資」など、本来やりたかったことを実現するための余剰資金の創出に貢献することで、「お金の悩みがなくなる世界」を目指していくとしています。

現状分析:日本全国で年間5.7兆円が無駄遣い

スマートバンクは、ニッセイ基礎研究所監修のもと、家庭においてどの程度の無駄遣いが発生しているかを調査しました。その結果、1世帯あたりの無駄遣いは年間平均約10万4292円、日本全体における1年間の無駄遣いの総額は推計約5兆7927億円に及んでいることがわかりました。

こうした家計の無駄遣いを減らすためには、「家計簿を使った家計の見える化」や「改善に向けた行動」が重要です。

しかし、家計の状態を見える化できない理由として、「家計簿をつけるのが面倒」といった理由だけでなく、「家計の状況が見えるだけで、具体的な改善方法がわからない」といった声も多く寄せられました。

この結果を受けて、スマートバンクは、従来の家計管理アプリは家計の見える化や記録の負担を減らすことに役立っているものの、家計改善という本来の目的の達成には十分に貢献していないと分析。そこで、スマートバンクはこの状況を踏まえ、「生成AI」と「家計改善」を軸にした新たな事業戦略を打ち出しました。

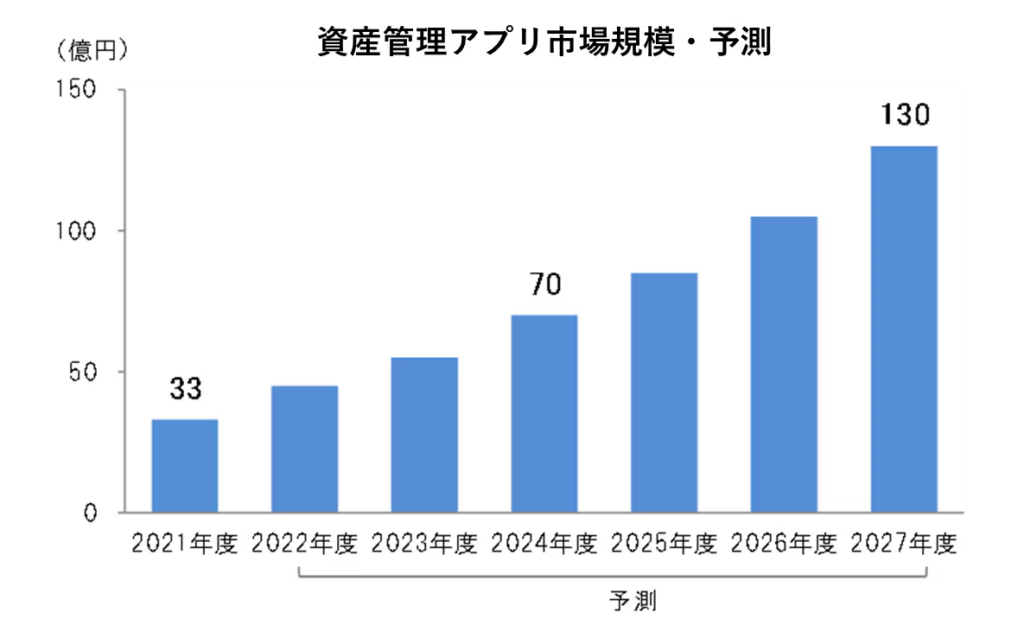

市場規模:資産管理アプリの国内市場は2027年に130億円まで成長

株式会社日本能率協会総合研究所 マーケティング・データ・バンクによると、2027年の資産管理アプリの国内市場規模は130億円となる見込みです。スマートフォンの普及が進んだ2012年前後から、マネーフォワードやZaim、マネーツリーなどの企業が設立され、これにより家計管理を簡単に行えるサービスが広がってきました。

近年では、金融機関によるAPI整備が進み、銀行などの認証情報をアプリに入力することなく資産管理が可能になったことで、アプリの安全性や利便性がさらに高まっています。

また、キャッシュレス決済の普及や副業の増加に伴って、給与口座を複数持つ人が増えているなど、ライフスタイルや働き方の変化が資産管理アプリの需要を後押し。さらに、2023年4月から給与のデジタル払いが解禁、2024年度から新NISA制度が開始されたほか、金融教育の強化などの施策が進められています。こうした取り組みは、資産管理や投資に関心を持つ人々を増やし、市場の拡大に貢献する見込みです。

加えて、資産管理アプリ事業者の中には、新たな収入源として、資産管理アプリの中で蓄積される購買ビッグデータの分析サービスを開始している企業があります。購買ビッグデータは速報性が高く、公的統計のオルタナティブデータとしてマーケティングや商品開発等の分野で利用価値が高いため、今後の売上の伸びが期待されます。そのため、資産管理アプリの需要増加・関連サービスの売上増加によって、資産管理アプリ事業の市場規模は拡大する見込みです。

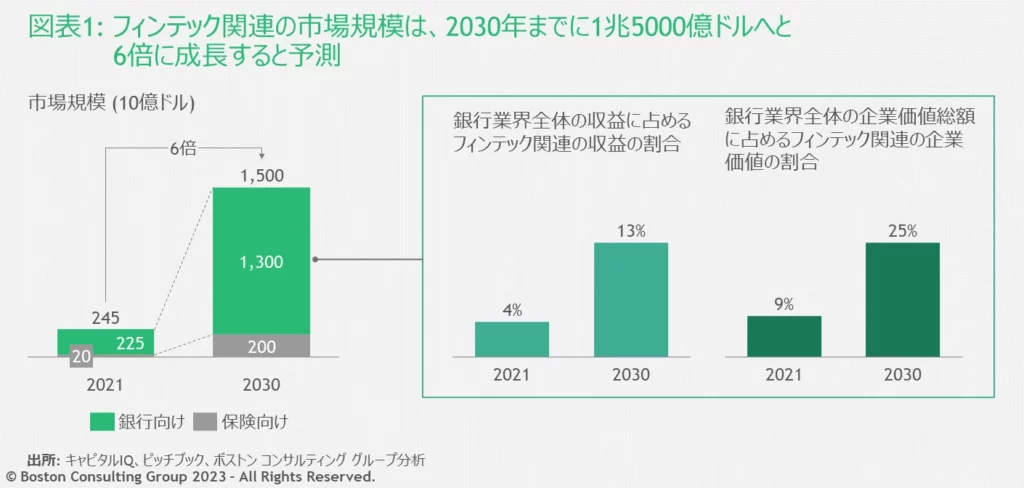

フィンテック関連の市場規模は2030年までに1.5兆ドルへ成長

BCG(ボストン・コンサルティング・グループ)は、米国のベンチャーキャピタルであるQEDインベスターズと共同で「Global Fintech 2023: Reimagining the Future of Finance」というレポートを発表しました。このレポートによれば、世界のフィンテック市場は2021年の2450億ドルから、2030年までに約1兆5000億ドルにまで成長し、6倍に拡大すると予測されています。

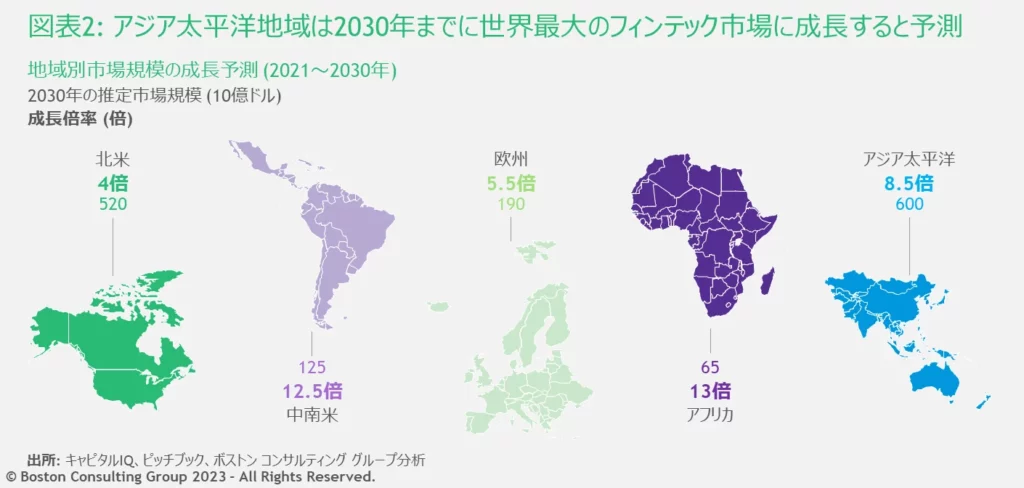

特に、アジア太平洋地域におけるフィンテック市場は、2030年までに年平均成長率(CAGR)27%で成長し、米国を超えて世界最大の市場になる予測です。この成長を牽引するのは中国、インド、インドネシアなどの新興国であり、その要因として以下のような背景が挙げられています。

- 世界最大規模のフィンテック企業が存在すること

- クレジットカードを保有していない人が多く、金融サービスへの潜在的需要が大きいこと

- 多数の中小企業が存在し、金融サービスを必要としていること

- テクノロジーに精通した若年層や中間層が増加していること

また、次世代のフィンテック市場においては、「B2B2X」と「B2b」が成長を牽引する予測です。

「B2b」は中小企業向けに特化したサービスで、信用不足や充実した金融サービスが提供されていない中小企業に対するソリューションを指します。この市場は年平均成長率32%で成長し、2030年までに市場規模が2850億ドルに達すると見込まれています。

「B2B2X」は、他社の個人顧客や企業顧客にサービスを提供する形態(B2B2C・B2B2B)や、金融インフラプレーヤーを含む概念です。この市場はエンベデッドファイナンス(組み込み型金融)や金融インフラの成長に支えられており、年平均成長率25%で拡大し、2030年には4400億ドルに達する見通しです。

このように、フィンテック市場は新興市場や中小企業の需要、技術革新などを背景に今後も急速に成長を続けると考えられています。

企業概要

- 企業名:株式会社スマートバンク

- 代表者:CEO 堀井 翔太

- 設立:2019年4月

- 所在地: 〒141-0022 東京都品川区東五反田1-8-12 小原サンデンビル4F

- 公式HP:https://smartbank.co.jp/

まとめ

本記事では、チャージ式のプリペイドカードと家計簿アプリがセットになった、新しい支出管理サービス「B/43」を開発・提供する株式会社スマートバンクについて紹介しました。

New Venture Voiceでは、このような注目スタートアップを多数紹介しています。

株式会社スマートバンクのように、国内外の面白い企業についてもまとめているため、関連記事もご覧ください。